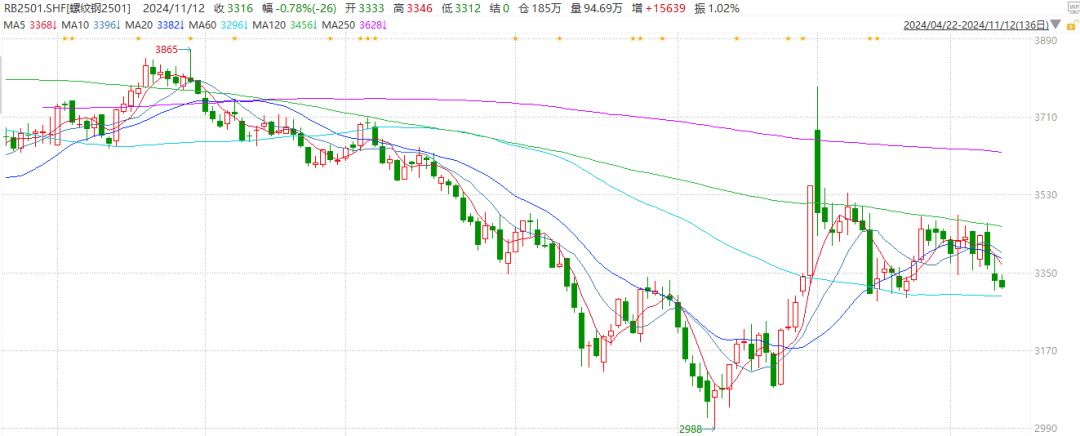

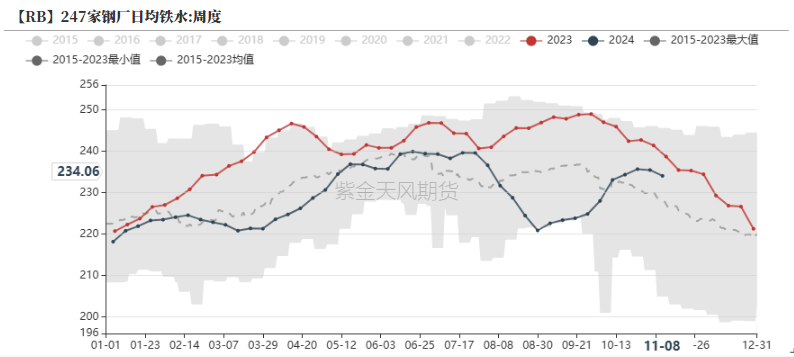

核心观点:中性 宏观层面会议结束,整体政策情况不及预期,盘面受此影响下挫。基本面来看,钢厂利润回落,247家钢铁企业盈利率为59.74%,供给端日均铁水回落至234.06万吨。电炉端由于废钢跟涨较慢,生产利润短期内较为丰厚,产量稳定至年内高位。需求端受到各方宏观政策刺激,有些许回暖,强预期落空,政策落地仍需一定时间,且不排除后期有增量政策期待,螺纹库存保持小幅累库,热卷持续去库。总体来说,成材基本面层面供给端基本见顶,需求端回暖虽有预期但高度及落地情况仍有待确认,临近年底,冬储提上议程。价格方面,目前宏观交易权重仍较大,短期回归基本面。

月差:偏空 成材整体受弱现实强预期影响,但基本面反应在月差上面持续呈现反套结构。

钢厂利润:中性 本周247家钢铁企业盈利率为59.74%,环比持续回落,但仍处于年内高位水平。

高炉检修:偏空 根据我们对于高炉检修统计,11月钢厂整体处在持续复产阶段,钢厂生产利润处在较高水平,11月检修量环比10月有明显下降趋势,后期进入冬季,12月检修预计将有所增加。

废钢:中性 根据我们的测算,目前华东电炉厂平电生产吨钢-73元/吨,谷电吨钢盈利91元。

成材库存:中性 成材库存端绝对水平较低,暂不存在较大库存压力。螺纹整体开始累库,预计后期仍将保持一段时间的累库,热卷持续大幅去库。

截至2024年11月8日,日均生铁产量为234.06万吨,环比下降1.41万吨,略低于去年同期水平。

根据mysteel调研数据,本周全国247家高炉开工率为82.29%;85家电弧炉产能利用率52.23%。

截至2024年11月8日,日均生铁产量为234.06万吨,环比下降1.41万吨,略低于去年同期水平。

根据mysteel调研数据,本周全国247家高炉开工率为82.29%;85家电弧炉产能利用率52.23%。

根据我们对于高炉检修统计,11月钢厂整体处在持续复产阶段,钢厂生产利润处在较高水平,11月检修量环比10月有明显下降趋势,后期进入冬季,12月检修预计将有所增加。

根据我们对于高炉检修统计,11月钢厂整体处在持续复产阶段,钢厂生产利润处在较高水平,11月检修量环比10月有明显下降趋势,后期进入冬季,12月检修预计将有所增加。

分地区来看,截至11月7日,华东地区建材成交量为6.65万吨;华北地区为1.7万吨;华南地区为4.19万吨。

分地区来看,截至11月7日,华东地区建材成交量为6.65万吨;华北地区为1.7万吨;华南地区为4.19万吨。

五大品种厂库库存为398.87万吨,环比下降8.08万吨。社会库存为819.92万吨,环比下降8.03万吨。

螺纹继续小幅累库,热卷持续明显去库。本周螺纹厂库周环比下降0.88万吨至153.82万吨,社库周环比上升6万吨至288.57万吨。本周热卷厂库周环比下降1.5万吨至77.75万吨,社库周环比下降5.99万吨至253.53万吨。凤凰联盟app

五大品种厂库库存为398.87万吨,环比下降8.08万吨。社会库存为819.92万吨,环比下降8.03万吨。

螺纹继续小幅累库,热卷持续明显去库。本周螺纹厂库周环比下降0.88万吨至153.82万吨,社库周环比上升6万吨至288.57万吨。本周热卷厂库周环比下降1.5万吨至77.75万吨,社库周环比下降5.99万吨至253.53万吨。

本周,55家调坯厂钢坯库存为60.2万吨,环比大幅上升,处于历史同期高位水平。主流仓库钢坯库存量为118.51万吨,环比继续小幅下降,略低于去年同期水平。

本周,55家调坯厂钢坯库存为60.2万吨,环比大幅上升,处于历史同期高位水平。主流仓库钢坯库存量为118.51万吨,环比继续小幅下降,略低于去年同期水平。